아르헨티나의 리튬 사냥꾼, 전기차 전환이 늦어지면서 규모 축소

- 글로벌 리튬 가격이 작년 이후 80% 이상 급락했습니다

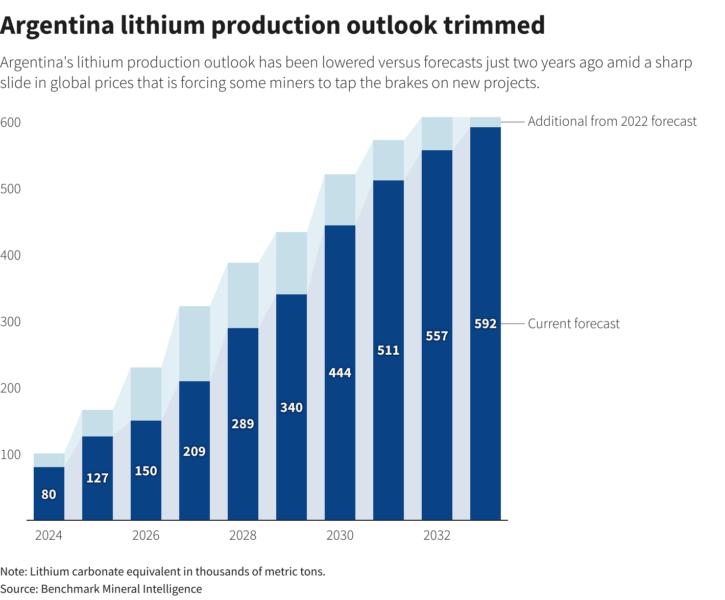

- 아르헨티나 리튬 생산량 전망치 하향 조정

- 기업들이 더 큰 주머니를 가진 후원자를 찾으면서 M&A에 대한 관심 증가

남미 '리튬 삼각지대'에 위치한 아르헨티나의 염전은 전 세계적으로 전기자동차로의 전환에 필요한 배터리 금속을 추출하기 위해 경쟁하는 벤처기업들이 가장 분주한 곳 중 하나였습니다. 이제 기업들이 제동을 걸고 있습니다.

칠레에서 짐바브웨에 이르는 전 세계 리튬 산업은 공급 과잉과 예상보다 약한 전기차 수요로 인해 작년 초부터 80% 이상 폭락한 가격으로 인해 어려움을 겪고 있습니다. 이로 인해 크고 작은 채굴업체의 자금 조달이 어려워지고 수익률이 떨어지고 있습니다.

로이터가 거의 12명의 임원, 관계자 및 애널리스트와 진행한 인터뷰는 아르헨티나의 상황이 얼마나 심각한지, 그리고 이로 인해 향후 몇 년간 리튬 생산량이 어떻게 감소할 것인지를 보여줍니다.

기업들은 직원을 감축하고, 지출을 줄이고, 탐사 프로젝트를 중단했으며, 리튬 자산의 가치 폭락으로 인해 일부 기업은 인수에 취약한 상황에 놓였습니다.

아르헨티나는 전 세계 4위의 리튬 생산국입니다. 두 번째로 많은 리튬 자원을 보유하고 있으며, 공급을 확보하려는 투자자들의 주요 투자처였습니다.

아르헨티나 북부 카타마르카 주의 옴브레 무에르토 분지에서 프로젝트를 개발 중인 호주 소재 갈란 리튬의 전무이사 후안 파블로 바르가스 데 라 베가는 "비오는 날에 대비하고 있었는데 폭풍이 찾아왔다"고 말했습니다.

갈란은 내년 하반기에 첫 생산을 목표로 하고 있지만, 1단계 목표를 연간 5,400톤에서 4,000톤으로 약 1/4로 줄였습니다.

리튬 가격 압박은 글로벌 시장을 뒤흔들고 있으며, 광산업체들에게 비용 절감 압력을 가하고 기업들이 경기 침체를 극복하기 위해 더 큰 자금력을 가진 후원자를 찾으면서 인수합병 (M&A) 관심을 불러일으키고 있습니다.

이번 달 광산업체 리오 틴토 RIO

RIO가 미국에 본사를 둔 아카듐 리튬

ALTM을 67억 달러에 인수하기로 합의했습니다 (link), 이 거래로 세계에서 세 번째로 큰 금속 광산업체로 부상할 것입니다.

로이터가 자문한 5명의 애널리스트는 특히 초기 단계의 프로젝트에서 더 많은 M&A((link))가 있을 것으로 예상합니다.

"아르헨티나에서 생산하지 않고 자원을 보유하고 있지 않은 기업이라면 인수 제안을 받을 가능성이 매우 높습니다."라고 Benchmark Mineral Intelligence의 리튬 애널리스트 Federico Gay는 말합니다.

아카디움은 아르헨티나에서 두 개의 주요 프로젝트를 운영하고 있습니다. 칠레와 볼리비아를 포함한 더 넓은 지역은 전 세계 리튬 매장량의 절반 이상을 보유하고 있으며, 가격 하락에도 불구하고 전 세계 정부와 자동차 제조업체에게 여전히 중요한 광물입니다.

미국과 유럽이 세계 3위 리튬 생산국인 중국의 자동차 부품에 대한 규제를 강화하면서 서방 투자자들은 이 지역을 지정학적 안전지대로 간주하고 있습니다.

'돈 지출 중단'

확실히 아르헨티나는 단기간에 더 많은 고급 프로젝트가 온라인 상태가 될 가능성이 높습니다. 분석가들은 이러한 타격은 앞으로 더 이어질 것이며, 2026~2028년경에는 생산량 추정치가 낮아질 것이라고 말했습니다.

이는 전기차 배터리 및 에너지 저장용 리튬에 대한 수요가 증가함에 따라 10년 말경에 닥칠 것으로 예상되는 공급 부족으로 이어질 수 있습니다.

아르헨티나의 파일럿 공장을 오프라인으로 전환하고 현장 근로자를 해고한 호주에 본사를 둔 Argosy Minerals의 전무 이사 Jerko Zuvela는 "우리는 일종의 지출 중단을 결정해야 했습니다."라고 말했습니다.

현지 언론은 공장 폐쇄로 140개의 일자리가 사라졌다고 보도했습니다.

이 보도에 대한 질문에 주벨라는 시범 시설의 가동 중단으로 인해 인력을 감축하고 상업용 플랜트 건설에 초점을 맞췄다고 말했습니다.

그는 "대기업들이 확장 전략을 늦추고 직원과 운영을 줄이는 등의 조치를 취하는 것은 우리도 마찬가지입니다."라고 말했습니다.

영국에 본사를 둔 광업 컨설팅 회사 CRU 그룹은 로이터에 2027년 아르헨티나 생산량 전망을 약 10% 낮췄으며, 그해까지 아르헨티나가 세계 2위 생산국인 칠레를 추월할 가능성은 더 이상 없을 것으로 본다고 말했습니다.

레이크 리소스는 아르헨티나의 카치 프로젝트에 대한 허가를 기다리고 있지만, 올해 직원의 4분의 3을 감원하고 아르헨티나 리튬 자산 4개를 매물로 내놓았습니다.

최고 경영자 데이비드 딕슨은 로이터와의 인터뷰에서 회사가 지분 투자 및 공급 계약을 통해 자금을 조달하고 있으며, 10년이 지나면 리튬 수요가 공급을 초과할 것으로 예상한다고 말했습니다.

아카디움은 8월에 캐나다와 아르헨티나의 일부 확장 계획을 보류했습니다 (link), 향후 2년 동안 5억 달러를 절약할 수 있을 것이라고 말했습니다.

"우리는 현재 우리가 처한 시장의 현실과 책임감 있게 자본을 투자할 수 있는 속도에 적응해야 합니다."라고 Arcadium의 CEO인 Paul Graves는 이번 삭감을 발표하면서 애널리스트들에게 말했습니다.

아르헨티나는 민간 자본이 주도하는 프로젝트 파이프라인이 풍부하다는 점에서 두 개의 기존 업체인 SQM과 Albemarle이 이 분야를 지배하고 있는 이웃 칠레와는 대조적입니다.

정부 기록에 따르면 아르헨티나에는 7월 현재 30개의 기업이 리튬 탐사, 초기 탐사 및 고급 탐사 단계에 있습니다. 그러나 초기 단계의 탐사가 경기 침체로 인해 가장 큰 타격을 받으면서 향후 몇 년 동안 이 파이프라인이 느려질 수 있습니다.

"탐사는 리튬 가격 하락의 영향을 많이 받는다"고 정부가 후원하는 리튬 부스터 위원회 책임자 플라비아 로욘은 로이터에 말하며, 생산량에 대한 주요 타격은 2028년부터가 될 것이라고 덧붙였습니다.

살타의 주요 리튬 생산지인 살타주에서는 리오 틴토, 에라멧, 포스코, 간펑 등 기업의 고급 프로젝트가 진행되고 있지만 초기 단계의 프로젝트는 차질을 빚고 있다고 로미나 사사리니 살타주 광업부 장관은 말합니다.

그녀는 로이터와의 인터뷰에서 "현재 개발 중이지만 투자가 이뤄지지 않아 건설 및 생산에 착수하지 못하고 있는 프로젝트가 최소 6개가 더 있다"고 말했습니다. 그녀는 자신이 언급하는 프로젝트가 무엇인지 밝히지 않았습니다.

아르헨티나는 최근 몇 년 동안 시장 친화적인 규제를 통해 글로벌 기업 (link) 의 투자를 유치하고 있습니다. 현 정부는 또한 대규모 프로젝트에 대한 세금 감면과 자본 규제 완화를 포함한 투자 인센티브 (link) 를 추진하여 달러를 확보하고 있습니다.

로이언은 리오 틴토, 에라멧 (link), 포스코, 간펑을 인센티브의 혜택을 받을 수 있을 만큼 진행된 프로젝트로 꼽으며 "이는 리튬 가격 하락을 어느 정도 상쇄할 수 있다"고 말했습니다.

'이보다 더 좋은 매수 타이밍은 없다'

지난 1년 반 동안 전 세계 리튬 기업의 기업가치는 약 60%~70% 하락한 것으로 나타났습니다.

6명의 애널리스트와 경영진은 아르헨티나에서 잠재적으로 인수 대상이 될 수 있는 8개의 프로젝트를 지목했는데, 여기에는 Argosy Minerals, Galan Lithium, Lake Resources가 포함됩니다.

"지금보다 자산을 매입하기에 더 좋은 시기는 없습니다."라고 컨설팅 회사 SC Insights의 리튬 고문인 호세 호퍼는 누가 최고의 타깃이 될 수 있는지 직접 밝히지는 않았지만 이렇게 말했습니다.

실제로 갈란은 지난 8월 리튬 기술 스타트업인 EnergyX((link))로부터 1억 5천만 달러에 인수하겠다는 제안을 받았지만 거절했습니다. 갈란은 아르고시와 마찬가지로 잠재적인 M&A에 대해서는 언급을 거부했습니다.

대부분의 경영진은 전기차 수요가 회복되면서 가격이 최고 수준까지는 아니더라도 다시 상승할 것으로 기대했습니다.

정확한 시기를 특정하기는 어렵지만, 가격 턴어라운드는 2025년 중반 이후가 될 것으로 예상됩니다.

신원을 밝히기를 거부한 아르헨티나의 한 초기 단계 리튬 프로젝트 책임자는 자금 조달에 어려움을 겪고 있지만 적어도 내년 2분기 또는 3분기에는 프로젝트 가동을 시작할 수 있을 정도로 가격이 상승할 것으로 예상한다고 말했습니다.

그러나 일부 분석가들은 2026년 상반기까지 낮은 가격이 지속될 것으로 예상합니다.

살타주의 린콘 염전에 연간 12,000톤 규모의 시설을 건설할 계획인 아르고시 미네랄은 자본 보유량이 타당성 및 엔지니어링 작업에 자금을 지원하기에 충분할 것으로 예상하고 있다고 주벨라 전무이사는 말했습니다.

이 작업이 완료되면 약 9~12개월 후에 건설에 필요한 자금이 있는지 확인하기 위해 시장으로 돌아올 것이라고 그는 말했습니다.

주벨라는 "리튬 가격이 높아지면 금융가들이 나와서 우리 같은 회사가 리튬 프로젝트를 개발하도록 지원하는 인센티브를 제공해야 할 것"이라고 말했습니다.

-

등록일 18:01

-

등록일 17:50

-

등록일 17:50

-

등록일 17:50