연준이 유발한 매도세 이후 초기 반등세가 사라지면서 증시는 보합세로 마감했습니다

- 마이크론, 레나르 실적 발표 후 하락

- 미국 채권 수익률이 상승함에 따라 은행은 확고합니다

- 3분기 GDP 상향 조정

- 다우지수 0.04% 상승, S&P 0.09% 하락, 나스닥 0.10% 하락

목요일 미국 증시는 연방준비제도이사회가 내년 예상보다 적은 금리 인하와 높은 인플레이션을 전망한 후 전 세션의 급락에 따른 초기 반등을 포기하고 거의 변동 없이 마감했습니다.

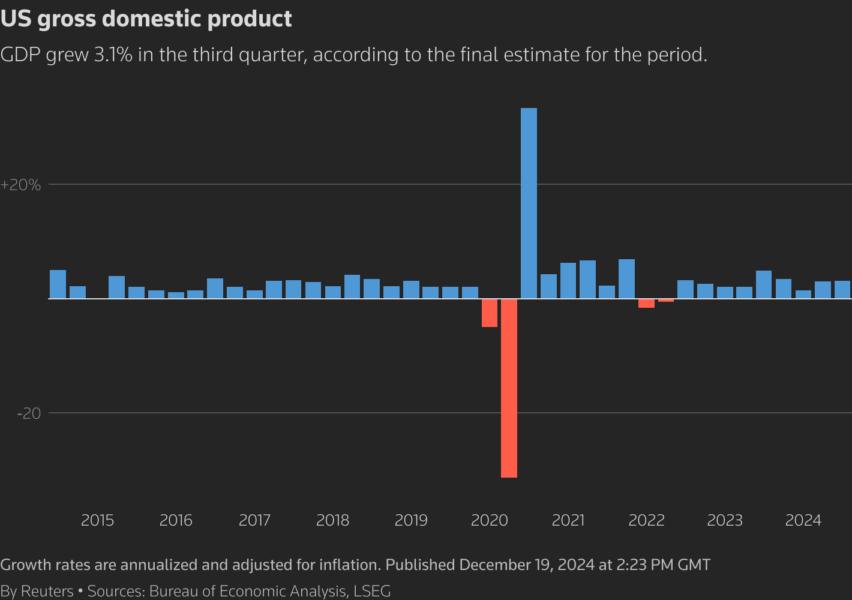

주간 신규 실업수당 청구 건수가 예상보다 (link) 많이 감소한 반면 3분기 국내총생산은 이전에 보고된 2.8%에서 3.1% 증가로 수정되는 등 경제 지표가 연준의 전망과 일치했습니다.

"인플레이션이 계속 하락하지 않는다면 금리가 계속 내려가지 않을 것이라는 메시지를 분명히 보냈고, 우리는 인플레이션이 약간 상승하는 것을 보았으며 이는 연준의 우려입니다."라고 뉴욕 잉글스 앤 스나이더의 수석 포트폴리오 전략가인 팀 그리스키(Tim Ghriskey)는 말했습니다.

"큰 움직임이 있었기 때문에 시장은 불안해하고 있습니다."

다우존스 산업평균지수 <. DJI>는15.37포인트(0.04%) 상승한 42,342.24, S&P 500 지수 SPX는 5.08포인트(0.09%) 하락한 5,867.08, 나스닥 종합지수

IXIC는 19.92포인트(0.10%) 하락한 19,372.77을 기록했습니다.

다우지수는 1974년 이후 최장 기간인 10거래일 연속 하락세를 간신히 끊었습니다.

다우지수와 S&P 500 지수는 8월 초 이후 하루 낙폭이 가장 컸고, 나스닥 지수는 수요일 연준이 트럼프 행정부 출범 첫해인 2025년 9월 전망치보다 0.5%포인트 낮은 25bp 인하((link))를 두 차례만 할 것이라고 밝힌 후 7월 이후 일일 낙폭이 가장 컸습니다.

최근 하락에도 불구하고 S&P 500 지수는 올해 들어 23% 상승했고 다우 지수는 12% 이상, 나스닥 지수는 29% 상승했습니다.

트레이더들은 현재 2025년 중반까지 금리가 0.25%포인트 인하될 것으로 보고 있으며, 지난주까지 총 3번의 금리 인하를 예상했던 것에 비해 연말까지 총 2회 미만으로 예상하고 있습니다.

경제지표 발표 후 장기 국채 수익률((link))은 상승했으며, 벤치마크 10년 만기 채권 US10Y은 7개월 만에 최고치인 4.594%에 도달했습니다.

월가의 공포 지수인 CBOE 변동성 지수 VIX는 전날 5-1/2개월 만에 최고치인27.62로 마감한 후 24.09로 하락 마감했습니다.

은행주 (.SPXBK)는 수익률 상승으로 대출 기관의 수익성이 개선되는 경향이 있고, 차기 트럼프 행정부가 이 부문에 대한 규제를 완화할 것으로 예상되면서 0.3% 상승했습니다 .

마이크론 MU는 분기 매출과 이익이 예상치를 밑돌 것이라는 전망((link)) 에 따라 16.2% 급락하며 PHLX 반도체 지수

SOX가 1.6% 하락했습니다 .

주택 건설업체 Lennar LEN 주가는 예상치를 밑도는 4분기 실적 (link) 발표 후 5.2% 하락하여 PHLX 주택 지수에 부담을 주며 2.6% 하락했습니다.

하락 종목이 상승 종목보다 뉴욕증권거래소에서는 2.18대 1, 나스닥에서는 1.3대 1의 비율로 더 많았습니다.

S&P 500 지수는 52주 신고가 2건과 신저가 40건을 기록했고, 나스닥 종합지수는 29건의 신고가 및 276건의 신저가를 기록했습니다.

미국 거래소의 거래량은 163억 3천만 주로 지난 20거래일 동안의 전체 세션 평균 거래량인 145억 2천만 주에 비해 감소했습니다.