보잉은 위기를 극복하기 위해 150 억 달러의 자금 조달 계획을 연마하고 있다고 소식통은 말합니다

- 보잉, 주식 및 하이브리드 채권을 통해 150억 달러 조달 계획 - 소식통들

- 50억 달러 조달을 위한 구조화 금융 거래도 고려 중 - 소식통들

- 규제 조사, 생산 억제 및 고객 신뢰 상실에 직면한 회사

- 플랜메이커의 투자 등급 등급이 위험에 처함

보잉 BA은 제트기 제조업체가 심각한 파업으로 악화 된 재정을 강화하면서 보통주와 의무 전환 사채로 약 150 억 달러를 조달 할 계획에 가까워지고 있습니다 (link), 그러나 그시기는 아직 불분명하다고이 문제에 익숙한 4 명의 소식통이 로이터에 말했다.

이 회사는 화요일 규제 서류에서 투자 등급 신용 등급이 위험에 처한 상태에서 주식과 부채로 250억 달러까지 조달할 수 있다고 밝혔다. 소식통 중 한 명은 150억 달러의 매각으로는 보잉이 현재 진행 중인 위기를 해결하기에는 충분하지 않을 수 있다고 경고했습니다.

보잉의 자금 조달 계획에 정통한 별도의 소식통에 따르면 보잉은 자회사의 수익 일부를 증권화하는 것과 유사한 구조화 금융((link)) 거래를 통해 최대 50억 달러를 조달하는 방안도 고려하고 있습니다. 보잉은 이전에 보고되지 않았던 증권화 계획에 대한 논평 요청에 즉시 응답하지 않았습니다.

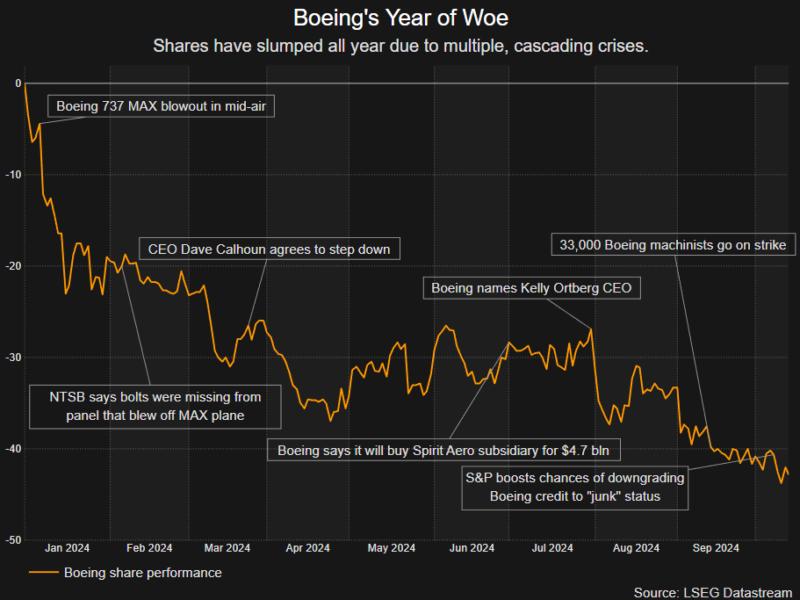

이 항공우주 대기업은 1월 초 737 MAX 비행기((link))의 도어 패널이 공중에서 날아간 이후 규제 강화, 생산 제한, 고객의 신뢰 상실로 어려움을 겪어 왔습니다. 수요일에는 주가가 1% 상승했지만 올해 들어 40% 이상 하락했습니다.

보잉은 올해 내내 현금을 소진해 왔으며, 화요일에는 자본 시장에서 자금을 조달할 것이며 주요 대출 기관과 100억 달러의 신용 계약을 체결했다고 발표했습니다 (link): 뱅크 오브 아메리카 BAC, 씨티은행

C, 골드만삭스

GS, JP모간

JPM.

네 명의 투자자 및 은행 소식통은 이들 대출 기관의 대표들이 신주와 의무 전환사채(미리 정해진 날짜 또는 그 이전에 주식으로 전환할 수 있는 하이브리드 채권)의 결합 공모에 대한 선호도를 문의하고 있다고 말했습니다.

소식통에 따르면 약 100억 달러의 신주와 약 50억 달러의 의무 전환사채를 회사가 매각하는 방안을 검토 중이라고 합니다.

네 명의 소식통 중 한 명은 이 거래가 보잉의 10월 23일 3분기 실적 발표 직후에 가격이 책정될 예정이라고 말했습니다. 그러나 또 다른 투자자 소식통은 분석가들이 하루에 수천만 달러의 비용이 든다고 추정하는 한 달 된 파업 기간 동안 회사가 인상을 피하려고 노력하고 있다고 말했습니다.

노이버거 버먼의 수석 리서치 애널리스트인 마이클 바는 "자본 확충 시기는 아직 불분명하지만 노동 파업이 해결되고 실적이 현재와 미래의 현금 흐름에 미치는 영향을 어느 정도 가시화한 후에 이루어져야 한다는 것이 시장의 합의입니다."라고 말했습니다.

보잉은 3분기에 예상보다 적은 잉여 현금을 소진했지만, 이 비행기 제조업체는 투자 등급을 보호하기 위해 파업이 끝나기 전에 조치를 취할 수밖에 없을 것이라고 두 소식통은 말했습니다.

자금 지원 발표 이후 보잉 주가는 상승세를 보였으며, 일부 투자자들은 저점에 도달했다고 생각하는 것으로 보입니다.

한 투자자 소식통은 현재 주가보다 20%의 프리미엄이 붙은 가격으로 주식으로 전환할 수 있는 연 7~8%의 이자를 지급하는 3년 만기 의무 전환사채가 강력한 수요를 끌어낼 수 있다고 말했습니다.

이 자금은 회사가 신주를 발행할 때 지분율이 하락할 수 있는 기존 주주들의 타격을 완화할 것으로 예상됩니다.

이러한 신종자본증권은 신용평가사에서 자기자본으로 취급할 수 있기 때문에 발행해도 사채를 발행하는 것과 같은 정도로 부채가 늘어나지 않기 때문에 의무 전환 옵션이 추진되고 있습니다. 또한 주식 전환이 몇 년 후이고 프리미엄이 붙기 때문에 기존 주주들에게 더 유리합니다.

자기자본 확충은 부채가 많은 보잉이 투자적격 등급을 지키기 위한 유일한 자금 조달 옵션입니다.

S&P, 무디스, 피치 등 3대 신용평가사는 보잉이 2026년 2월 1일까지 만기가 도래하는 약 110억 달러의 부채를 상환하지 않고 신규 부채를 조달할 경우 신용등급을 정크 등급으로 낮출 것이라고 경고한 바 있습니다.

-

등록일 06:49

-

등록일 06:17

-

등록일 06:07