엘리엇의 50억 달러짜리 하니웰 도박: 분할이 성과를 낼 수 있을까요?

다각화된 대기업은 오랫동안 미국 주식 시장의 한 축을 담당해 왔으며, 다우 산업은 3M, 제너럴 일렉트릭, 유나이티드 테크놀로지스 등과 같은 대기업에 의해 강화되었습니다. 하지만 그 이후 많은 기업이 분사를 했고, 분사한 기업의 주가는 급등했습니다.

행동주의 투자자 엘리엇 인베스트먼트는 하니웰 HON가 그 다음 대상이 되어야 한다고 주장하고 있습니다. 제너럴 일렉트릭과 같은 기업의 주가는 실제로 기업들이 서로 다른 사업부를 더 작은 회사로 분리하기로 결정한 후 급등했습니다.

멜리우스 리서치의 애널리스트인 제이크 레빈슨은 "이 분야에서 대기업의 분리는 일반적으로 상당한 가치를 창출했습니다."라고 말합니다.

엘리엇의 하니웰 지분 50억 달러 이상((link))은 단일 투자로는 최대 규모 중 하나이며, 일부 애널리스트들은 합병으로 향후 2년간 주가가 51%에서 75%까지 상승할 수 있다고 주장하지만, 이는 지나치게 야심찬 예측이라고 지적합니다.

한때 미국에서 가장 가치 있는 기업이었던 132년 전통의 대기업 제너럴 일렉트릭 GE은 지난 4월에 3자 분할((link))을 완료했습니다. 그 이후 항공우주 사업부만 반영되는 GE의 주가는 약 35% 상승했고, 같은 기간 S&P 500 지수는 14.3% 상승했습니다.

Otis Corp OTIS과 Carrier Global

CARR이 포함된 United Technologies는 행동주의 헤지펀드로부터 (link) 구조를 해체하라는 압력에 직면했습니다.

2020년 4월 해체를 완료한 이후 캐리어의 주가는 4배 이상 올랐고, 같은 기간 하니웰의 주가는 약 80% 상승한 데 비해 오티스는 두 배 이상 상승했습니다.

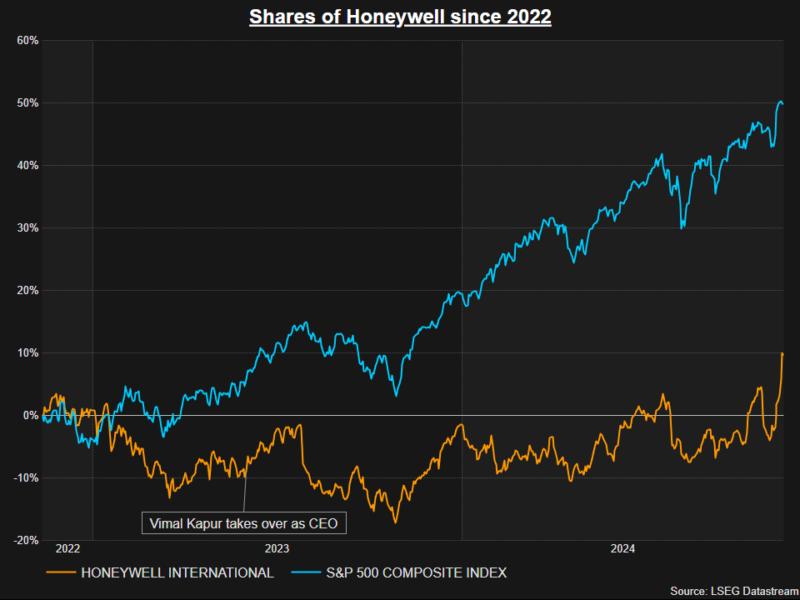

하니웰의 최고 경영자인 비말 카푸르는 자동화, 항공 및 에너지 사업을 기반으로 소규모 거래((link))를 통해 회사를 회생시키려고 노력하고 있습니다. 그러나 지난 5년 동안 S&P 500 지수가 약 91% 상승한 것에 비해 주가는 28% 상승하여 여전히 동종 업계에 뒤처지고 있습니다.

연락을 받았을 때 하니웰은 화요일 성명을 통해 엘리엇과의 협력을 기대하고 있다고 말했습니다.

RBC 캐피털 마켓 데이터에 따르면 12개 산업별 분사 기업 그룹은 분사 후 1년 동안 약 50% 상승하여 인더스트리얼 셀렉트 섹터 SPDR 펀드 XLI보다 약 27% 더 높은 성과를 냈습니다.

좀 더 광범위하게 보면 증거는 엇갈립니다. 대기업에서 분사한 S&P 500 기업을 추종하는 펀드인 인베스코의 스핀오프 ETF CSD는 지난 10년간 시장을 추종했습니다. 이 ETF는 90% 가까이 상승한 반면, 전체 시장은 3배 가까이 상승했습니다.

허니웰의 질문

엘리엇은 화요일에 보낸 서한에서 하니웰이 대기업 구조로 인해 고르지 않은 실행과 일관성 없는 재무 성과로 인해 부담을 받고 있다고 주장하며 "단순화를 수용해야 한다"고 촉구했습니다

한 부문의 약점은 대기업의 수익에 타격을 줄 수 있습니다. 하니웰은 산업 자동화 사업 부문의 수요 감소로 항공우주 부문의 성장을 상쇄하는 데 어려움을 겪고 있습니다.

"하니웰은 지나치게 다각화된 것처럼 보입니다. 첨단 항공우주 연구와 주거용 화재 안전 제품 사이에 한 회사 아래에 두는 것을 정당화할 만큼 충분한 시너지 효과가 있다고 주장하기는 어렵습니다."라고 조지 워싱턴 대학교의 전략 경영학 부교수인 데이비드 할리데이는 말합니다.

그러나 할리데이는 분사로 인한 효율성 개선이 실현되려면 몇 년이 걸릴 것이라며 예상 가치에 대한 엘리엇의 낙관론에는 동의하지 않는다고 말했습니다.

"하니웰은 시장 기준으로 볼 때 저평가되어 있지 않습니다. 하니웰의 현재 주가수익비율은 27로 시장 평균인 30에 약간 못 미칩니다."라고 할리데이는 덧붙였습니다.

2017년, 하니웰은 항공우주 사업부를 분사하라는 다니엘 로브의 Third Point를 무시하고 두 개의 소규모 사업부를 분사했습니다.

하니웰의 주식을 보유하고 있는 가벨리 펀드의 포트폴리오 매니저인 토니 밴크로프트는 현재 하니웰의 가치는 약 1,500억 달러이지만, 분사가 이뤄질 경우 2026년까지 "보수적으로" 주당 300달러의 가치가 있을 수 있다고 말했습니다. 이 방정식을 적용하면 약 1,950억 달러의 가치를 평가할 수 있습니다.

"자동화 산업과 항공우주 산업은 모두 거대한 시장을 가지고 있으며, 이제 엘리엇 매니지먼트의 조언을 얼마나 중요하게 여기는지, 한 회사로 기회를 공략하는 것이 최선인지 아니면 두 회사로 공략하는 것이 최선인지 결정하는 것은 하니웰 경영진에게 달려 있다"고 자산 관리 회사 테마 ETF의 폴 마리노는 말합니다.

-

등록일 07:45

-

등록일 07:34